|

국내 경기 침체로 기업공개(IPO) 시장 한파가 길어지자 기업인수목적회사(스팩)의 인기도 한풀 꺾였다. 금융 당국이 기업 합병 가치 산정 과정을 들여다보면서 IPO 대비 시간이 덜 소요되는 스팩 상장의 강점이 줄었다는 분석이다. 최근 들어서는 한국거래소가 국내 증시 활성화와 좀비기업 퇴출을 명분으로 심사 기준을 강화하고 있어 스팩 상장 부진은 더욱 길어질 것으로 전망된다.

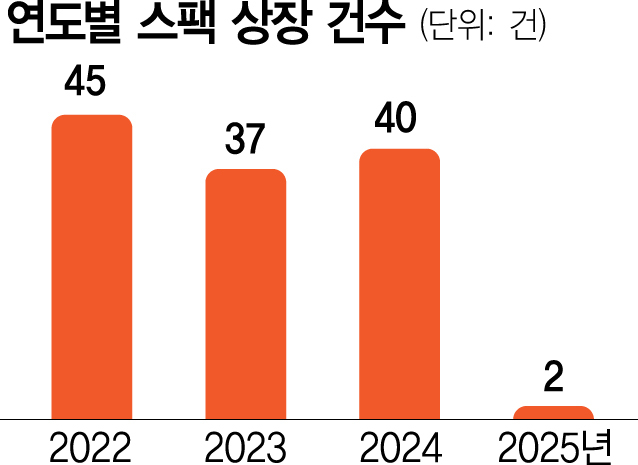

7일 한국거래소에 따르면 올 들어 이날까지 상장한 스팩은 ‘한화플러스제5호스팩’과 ‘유안타제17호스팩’ 단 두 개에 그쳤다. 지난해 같은 기간 기록했던 15개 대비 대폭 축소된 수치다.

|

신규 상장 급감에 전체 종목 수도 줄었다. 이날 기준 국내 코스피·코스닥 시장에 상장된 스팩 수는 92개로 지난해 말(100개 대비) 감소했다. 스팩 상장 수 증가세가 꺾인 건 코로나19 팬데믹으로 국내 증시가 추락했던 2020년 이후 5년 만에 처음이다.

스팩은 비상장기업과의 인수합병(M&A)을 목적으로 상장된 ‘페이퍼컴퍼니(서류상 회사)’로 2009년 국내 증시에 처음 도입됐다. 공모 절차를 생략하고 상장 속도를 높일 수 있어 시간과 비용 측면에서 IPO 제도를 통한 상장에 비해 효율적이라는 평가를 받는다. 아울러 스팩 상장은 특례 규정을 적용받아 자율적으로 자산이나 수익 가치 등 기업가치 평가 기준을 비교적 자율적으로 설정할 수 있다는 강점도 있다.

|

하지만 업계 관계자들은 스팩 상장의 강점이 점점 희석되고 있다고 평가했다. 지난해 ‘파두 사태’ 이후 금융감독원이 스팩 합병 기업들의 가치 평가 방식을 문제 삼는 사례가 빈번해지고 있기 때문이다. 증권 업계 관계자는 “금융감독원장까지 나서며 합병 가액 산정 과정을 관리하도록 주문하고 있어 주관사들이 상당한 부담을 느끼고 있다”고 설명했다.

IPO 시장 침체도 발목을 잡고 있다. 올해 스팩 합병으로 국내 증시에 입성한 종목들의 주가도 지지부진한 상황이다. 지난달 IPO를 포기하고 스팩 합병을 통해 상장한 자동화 설비 전문 개발·제조 기업 에이아이코리아(364950)는 이날 1만 3880원에 거래를 마치며 기준가(1만 6690원) 대비 20% 가까이 하락했다. 올 1월 미래에셋비전스팩1호와의 합병을 통해 코스닥 시장에 상장한 블랙야크 아이앤씨 주가 역시 기준가 대비 30% 가까이 떨어졌다. 계속되는 부진에 ‘키움히어로제1호스팩’과 ‘디비금융제14호스팩’ 두 종목은 올해 자진해서 상장을 철회하기도 했다.

거래소 심사 기조 강화로 스팩 상장 자체도 어려워지고 있다. 최근 거래소는 증권사들에 시장 건전성 관리 차원에서 스팩 규모를 일정 수준 이상으로 키워줄 것을 요구했다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>

![잘나가는 HD현대중 특수선사업부, 탐내던 회사가 있었다는데[이충희의 쓰리포인트]](https://newsimg.sedaily.com/2025/05/03/2GSNK3PLO6_1.png)

![[단독]석화 재편 신호탄…LG화학 '水처리' 1.3조에 판다](https://newsimg.sedaily.com/2025/04/28/2GRP5K082F_11.jpg)

![美연준 "최근 증시 조정에도 주가 여전히 높아"[마켓시그널]](https://newsimg.sedaily.com/2025/04/27/2GROO7AGGW_2.jpg)

![[단독]HD현대-한화오션, 필리핀 수빅 조선소 인수 검토](https://newsimg.sedaily.com/2025/04/10/2GRGUSYBW1_4.png)

라이브 와이어

라이브 와이어