|

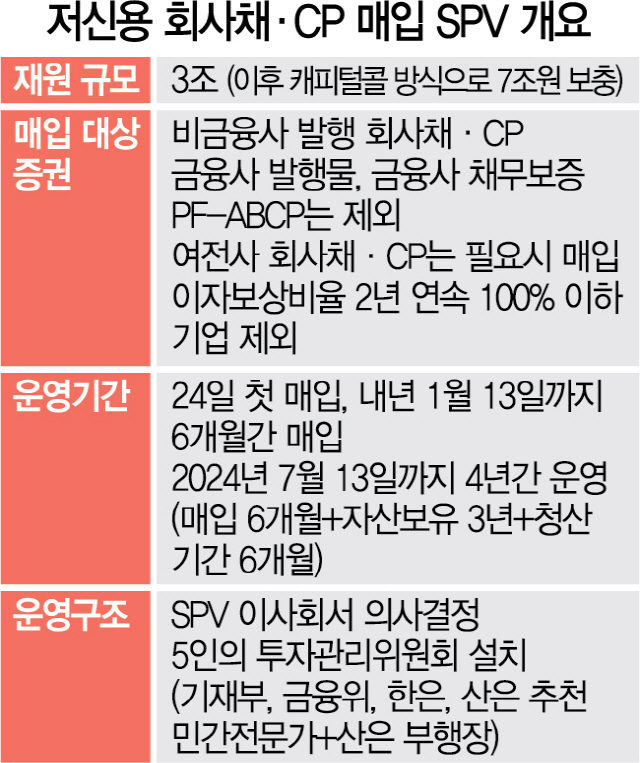

저신용 회사채·기업어음(CP)을 사는 특수목적기구(SPV)가 24일 5,520억원어치의 매입을 시작으로 본격 가동된다.

23일 산업은행은 “SPV 출범 전 산업은행이 정책공백 최소화를 위해 자체적으로 선매입한 회사채 2,320억원 어치와 신규 지원 3,200억원 등 15개사 회사채·CP를 매입한다”고 밝혔다. 산은은 3차 추가경정예산안 통과 지연 등으로 SPV 출범이 늦어지면서 지난 5월 20일부터 23일까지 자체 재원으로 HDC현대산업개발, OCI 등의 회사채 등을 매입해왔다.

SPV 운영에 자문을 하는 투자관리위원회 인선도 완료됐다. 위원장에는 장범식 숭실대 교수가 선출됐고 박성욱 금융연구원 선임연구위원, 백인석 자본시장연구원 선임연구위원, 하준경 한양대 교수, 양기호 산은 자본시장부문장 등이 위원으로 임명됐다. 이들은 20일 1차 회의를 통해 SPV 투자가이드라인을 만들고 22일 2차 회의에서 1차 매입대상으로 선정된 회사채·CP에 대한 자문을 했다.

산은의 한 관계자는 “앞으로도 산은은 자본시장 안정화를 통한 기업의 신종 코로나 바이러스 감염증(코로나19) 극복 지원을 위해 SPV를 통한 저신용 회사채·CP 매입을 적극 실행할 계획”이라고 강조했다.

앞서 정부는 SPV가 초기 재원 3조원으로 출범한다고 밝힌 바 있다. 이후 투자 수요가 있으면 7조원 규모를 ‘캐피털콜’ 방식으로 조성한다. 3조원 중 1조원은 정부 출자를 토대로 한 산업은행의 출자로 이뤄졌다. 나머지 2조원은 산은의 2,200억원을 후순위 대출로, 1조7,800억원은 한국은행의 선순위 대출로 조성됐다. /이태규기자 classic@sedaily.com

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>

![[단독] 투썸플레이스, KFC 인수 '초읽기'](https://newsimg.sedaily.com/2025/11/03/2H0B822XYZ_10.jpg)

![관세 우려 해소한 제약·바이오…삼천당제약, 순매수 1위 [주식 초고수는 지금]](https://newsimg.sedaily.com/2025/10/31/2GZE4XGQUN_3.png)

![[단독] 농협 기다리는 홈플러스…회생안 제출 재연기도 만지작](https://newsimg.sedaily.com/2025/10/29/2GZD7PUZ3Z_2.jpeg)

![[단독]삼성전자도 국가 AI센터 사업 뛰어든다](https://newsimg.sedaily.com/2025/10/26/2GZBVFBYQF_4.jpg)

라이브 와이어

라이브 와이어